2016年,中国电子信息制造业规模约RMB12.2万亿,增速8.4%;利润总额6464亿元,同比增长16.1%;全球超2万亿美金规模以上

1、关键器件:IC 3389亿美元、显示屏1195亿美元、线路板656亿美元、等等

2、市场总量稳步增长,智能化、万物互联化之下的“电子+”

3、物理形态、结构可能会发生变化(SIP、新型材料),但“线路板”的本质属性不变

4、定制化的B-B产品不容易出现泡沫,无差异化的B-B会出泡沫,导致产能过剩。

5、高度分散的行业,CR5=20%,CR10=32%(定制原因)

一、市场规模&增速

预计 2018 年 PCB 产业同比成长 2%达到 560 亿美金,中国目前产值占50%的份额。(包含外资内地建厂)

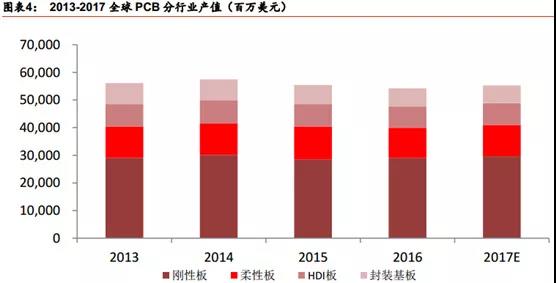

二、细分品类结构

根据 Prismark 的预计,从 2016-2021 年 6 年复合增长率来看,增速最高的是柔性板 3%,其次是 HDI 板 2.8%,多层板 2.4%,单/双面板 1.5%,封装基板 0.1%。

需求偏重高阶产品, FPC、 HDI 板、多层板增速领先 。新增产能扩产方向

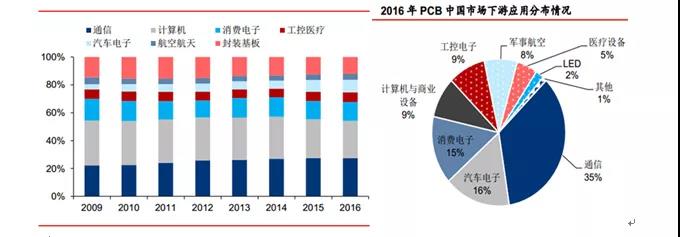

三、历年下游应用分布及占比情况

下游核心需求集中在,通信、电子、汽车、计算机等领域。

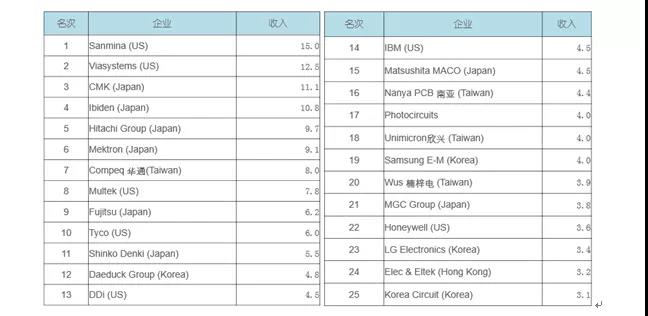

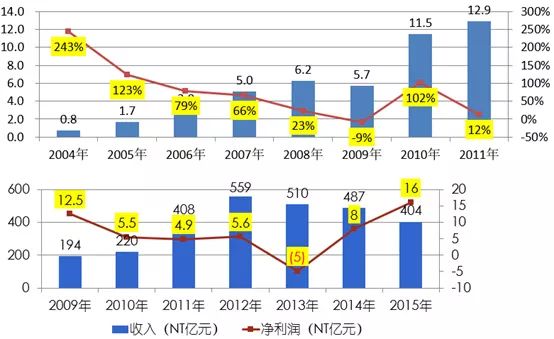

四、全球市场格局

PCB产业正在不断向大陆迁移(覆盖这个行业的核心逻辑)

PCB产业转移路径: 美国(90年代顶峰)→日本(00年代顶峰)→台湾(目前顶峰)→ 大陆 重点:产业转移趋势确立

2000年全球PCB前25名(单位:亿美元)

2015年全球PCB前25名(单位:亿美元)

前25名比较(2000年VS2015)

从企业数量和金额占比可以充分感受到台湾企业这段时期的快速成长。国内企业将走类似台湾发展的路径成长。

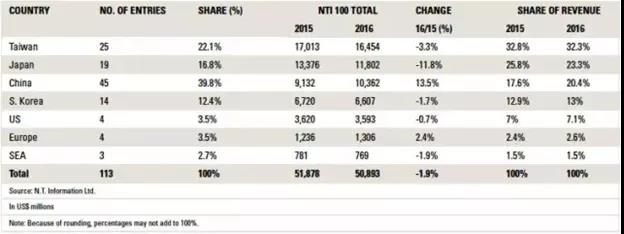

2015年和2016年的数据已经开始体现国内企业的成长数据了

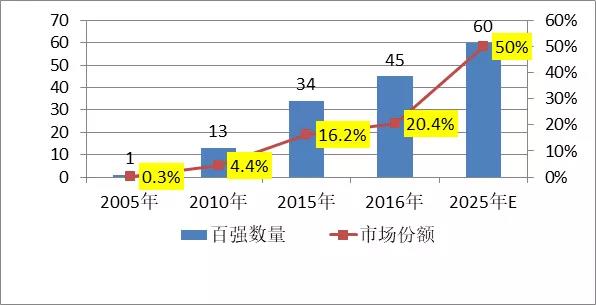

2015NTI百强分布

2016NTI百强分布

全球上榜数量113家,中国企业上榜企业数量为45家(比上年度增长11家),数量占39.8%;中国上榜企业营收增长13.5%;全球百强企业平均衰退2.1%;除中国企业外,其他世界PCB企业平均衰退5.2%;内资PCB最好的排名还在20-30名,成长潜力巨大。

2025预测(展望)

1、中国大陆内资PCB产值将占全球的50%以上。(目前20%)

2、至少还有30个PCT的空间,1500亿人民币(总量5000亿)。

3、将从百强企业数量第一过渡到收入第一。

4、前30强,内资企业或将超过一半。

5、将出现100亿元级的内资PCB企业群。

简单回顾其他市场衰退期表现

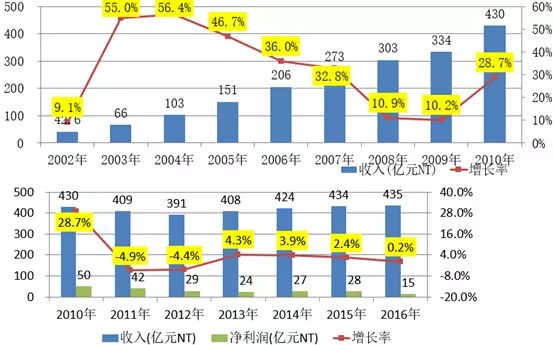

日本市场

2008 年全球金融危机的冲击,日本的电子产业傲视群雄的风光不再,海外市场需求急剧萎缩,同时日元的升值更是雪上加霜;国际竞争对手的迅速崛起,挤压了日本电子产业的成长空间。日本企业注重在细分领域做到极致,而在提供一体化解决方案方面,应对客户的需求以及市场等发生的变化能力偏弱,产业链缺乏弹性。

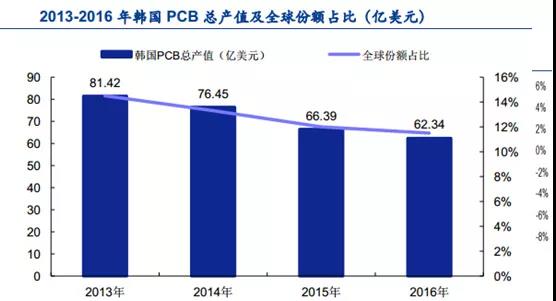

韩国市场

韩国三星、 LG 等企业极大带动了本土消费电子产业链的崛起;韩国 PCB 企业的全产业链覆盖,从设备材料到制造环节,国产化率非常高;不断从日本、美国引进领先技术, PCB 产品逐渐转移至高附加值 PCB 产品,包括多层板、 HDI 板、 FPC 软板、 RF-PCB、 IC 基板等,不断调整产品结构升级换代。成也萧何败萧何!

台湾市场

台湾的多数企业是苹果的供应商,相对于其他的消费电子设备,苹果产品质量更高,要求更严格,同时,随着产品周期越来越短,产品更新迭代频率加速,及时应对变化实现量产是台湾企业成功的关键性因素;

台湾本土材料供应链齐全, 提供高端材料诸如层压板和铜箔,无需依赖于日本材料生产商而有效地降低了生产成本

台湾企业的整体繁荣主要是中高端消费电子驱动的,当消费电子的需求被充分激发,市场的天花板到来的时候自然就开始衰退了。(可以观察手机行业近两年增速)

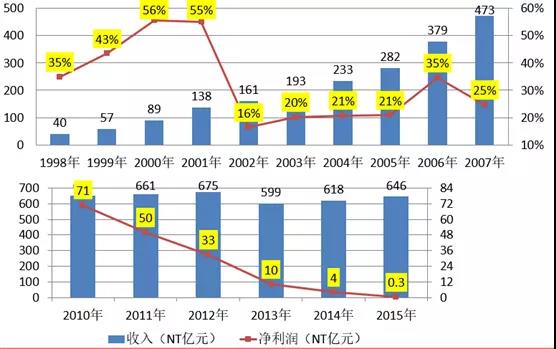

但台湾市场最有借鉴意义,2000-2015年台资企业成长背景。

PCB产业转移路径: 美国(90年代顶峰)→日本(00年代顶峰)→台湾(目前顶峰)→ 大陆。亚洲四小龙的崛起,台湾成为全球电子制造中心,PCB配套产业链快速发展,大陆成为全球电子制造中心,台资PCB在大陆进一步发展。

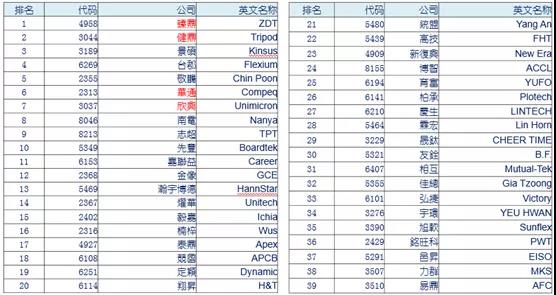

PCB企业家群在20年前逐渐涌现,先后造就了一批优秀的台资企业:如健鼎、欣新、南亚、瀚宇博德、华通、臻鼎。涌现了近40家上市公司(含上柜)。 典型特点:

有规模的起点:40亿新台币,约8亿元人民币,1亿美元;NTI百强起点

有持续的成长:年均复合增长率接近30%,10年10倍左右。

台湾PCB上市企业

案例1:台湾欣兴电子9年12倍, CAGR32%

案例2:台湾健鼎收入8年10倍, CAGR33.5%

案例3:瀚宇博德7年17倍, CAGR48.8%

在当时整个产业转移的过程中,台湾是涌现了一大批十倍股的,各人复盘了主流的几家公司,这十倍的成长全部来至于业绩,估值的波动区间是15-20倍。

台资PCB企业群体趋势?

黄金10年后,处于天花板状态。追求设备投资(最贵的设备,高昂的折旧、维护,自动化难以改造)企业盈利能力迅速衰减, 第一代企业家无接班人、职业化经理人管理问题,管理鞭长莫及、高昂薪酬福利。

台资:营收还能维持、但净利润严重下滑,不再投资;

日资:营收严重下滑、净利润处于亏损边缘,关厂,计提坏账。

内资企业赶超的机会

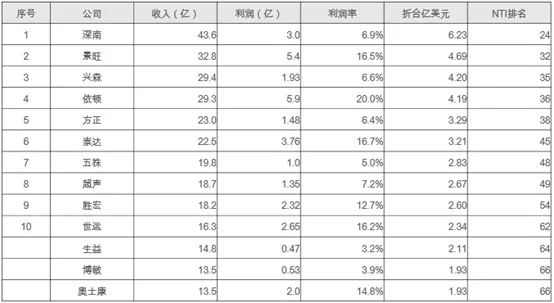

2016财年内资PCB排名

现阶段环境

多维度转移并存:

1、区域性转移:日本市场下降→中国市场上升

2、结构性转移:台资企业下降→内资企业上升

4、限制性转移:环保政策,小企业退出→优秀企业集中

企业群体的成长空间巨大

1、1500亿元人民币的成长空间

2、NTI百强内资45家,若其中10家龙头企业分享1000亿元,平均每家100亿元的成长空间

内在动力

1、企业家群体出现:年富力强、开拓进取、大力扩张;

2、治理结构变化:股份改造、员工持股、资本市场融资;

3、效率提升:人均效率、公司效益、员工福利良性循环;

4、规模成长起点:出现了一批1-2亿美元起点的民营企业群;

5、规模扩张基础:利润快速增长,大力储备土地,持续新厂建设;

6、价格竞争优势:通过提效率,预留出降价空间;

创新模式

1、自动化与智能制造:胜宏、崇达为代表,人均效率提升;崇达从11亿到30亿,总人数基本不变,2016年人均产值59万;

2、大拼板:奥士康为代表,定制大台面设备,PNL面积大幅度提升;

3、规模化:景旺为代表,采用单厂设计产能12-20万平米/月,边际费用下降;

4、网络化:嘉立创为代表,利用拼版技术和互联网手段,通吃低端低价标准化产品

5、一站式:金百泽、兴森快捷为代表,从设计到制造、从元器件到检测认证,服务为王

PCB 行业趋势预判

1、更短的电子产品生命周期:在初始阶段可以提供设计支持并且制程可以贯穿整个产品生命周期的企业将迎来行业发展机遇;(设计+生产的定制化服务)

2、电子产品复杂程度提升,高精度产品如 HDI、FPC、mSAP 和类载板需求增加;(技术领先)

3、产业集中度上升,中国企业将成为 PCB 核心制造商,市场占有率有望进一步提升;(规模优势)

4、OEM 厂商实现供应链整合,提供一站式服务的厂商充分受益。(全产业链)

短期催化

1、估值历史低位,绝对估值20-25。

2、昆山环保限产。

3、富士康上市,PCB占成本40% 。

昆山环保政策

2017年12月24日,市场流传昆山市官方以公文要求吴淞江部分流域工业企业全面停产半个月,包括统一、研华、嘉联益、捷安特、沪士电子等台商均名列其中,影响达270家企业。此次停产涉及的PCB产业链企业有:FPC企业6家,RPCB企业49家,环氧树脂企业3家,电子玻纤布企业3家,CCL厂商1家。

不过,很快又传来暂缓停产的通知。尽管暂缓实施,仍有台资企业表示,地方政府一纸通知即可要求企业全面停工,以及其他各省市环保意识抬头及严格执行减排整治的动作,让他们心有余悸,一些台企已经考虑转移产能。

3月6日,昆山市委书记、市长杜小刚以全国人大代表出席江苏团组审议时指出,要以中国经济高品质发展的要求,带领昆山产业向中高端攀升,着力抓转型升级、抓创新发展、抓品质效益。杜小刚针对环保治理,他表示,民众从盼温饱到盼环保,从盼生存到盼生态,昆山将下大力气塑造生态环境之美,实施生态环境建设实事工程,加大黑臭河道整治力度,大力实施生态修复工程,全力打好污染防治攻坚战,在推动经济发展高品质的同时,加快实现生态环境的高颜值。

未来有利因素

1、台日企业盈利能力衰弱

2、人民币贬值预期,汇兑损益增加(06年行业利润增长原因之一)

3、2年后,覆铜板、铜箔将迎来“价格红利”窗口

4、内资PCB行业盈利率全球最高,再投资能力强

5、 IPO加速发行,有利于行业公司融资扩张

6、内资PCB的“后发优势”,从劳动密集产业直接升级到工业4.0

7、产业健康、协同发展

A股PCB行业上市公司